O que é: O Valor Presente Líquido (VPL) é uma fórmula matemática-financeira utilizada para calcular o valor presente de uma série de pagamentos futuros descontando um taxa de custo de capital estipulada. Ele existe, pois, naturalmente, o dinheiro que vamos receber no futuro não vale a mesma coisa que o dinheiro no tempo presente.

Isso pode parecer um pouco abstrato, mas não é. Acontece, pela mesma maneira que existe o próprio juros, por causa da incerteza do amanhã. O dinheiro no futuro, vale menos, justamente por não termos certeza de que vamos recebê-lo. Portanto, esse cálculo justamente faz esse ajuste, descontando as devidas taxas do fluxo de caixa futuro.

Voltar para:

Como fazer um plano de negócios?

Como fazer um plano financeiro?

Quando usar: Normalmente, o cálculo do VPL (também conhecido como valor líquido atual) é feito em análises de retorno de projetos ou valoração de empresas (valuation). O termo mais famoso para esse tipo de estudo é viabilidade econômica com as variações e econômica-financeira ou técnica-econômica.

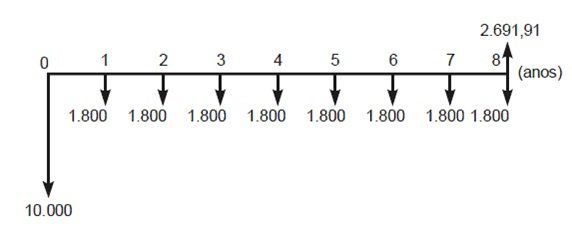

Como calcular: Neste post, vamos mostrar como calcular o Valor Presente Líquido através do Excel, mas o cálculo matemático que ocorre de fato é o seguinte:

![]()

No qual, FC significa o fluxo de caixa de cada período, o i é a taxa de desconto escolhida e j = 1. Assim que o estamos vendo é cada fluxo de caixa ser dividido pela taxa de desconto elevada ao seu respectivo período, visto que os juros, neste caso, são compostos.

Taxa de desconto é o custo que esse dinheiro teria em fontes seguras, normalmente utiliza-se as taxas de juros do banco central (SELIC).

Agora que vimos o lado matemático, vamos ver o lado prático, via Excel. Para calcular o VPL, basta ter o fluxo de caixa livre da sua projeção financeira como no exemplo abaixo:

Agora que vimos o lado matemático, vamos ver o lado prático, via Excel. Para calcular o VPL, basta ter o fluxo de caixa livre da sua projeção financeira como no exemplo abaixo:

![]()

Neste caso, o projeto teve um investimento inicial de R$20.000,00 e depois gerou R$10.000,00 de lucro nos cinco meses seguintes. Para calcular o VPL, neste caso, basta escolher a célula na qual você quer ver o resultado e optar pela fórmula VPL (NPV, em inglês), selecionar as células do fluxo de caixa desejado e inserir a taxa de desconto (a taxa deve estar na mesma periodicidade do fluxo, ou seja, diária, mensal, anual, etc).

Neste caso, coloquei uma taxa de 10% ao mês e obtive o VPL: R$17.907,87

Como Interpretar: Esse resultado significa que, embora exista um ganho financeiro de R$30.000,00 (Total de receitas menos o investimento), o valor presente desse fluxo de caixa futuro vale R$17.907,87. Sendo assim, valeria “comprar” esse negócio ou projeto por qualquer valor abaixo do VPL e, não valeria, em qualquer valor acima.

Ficou clara a importância dessa análise? Os números podem nos enganar! Calcule o VPL do seu projeto em minutos!