Valuation é um termo em inglês para Avaliação de Empresas. É um conjunto de métodos financeiros para determinar o valor justo de um negócio, seja para sua aquisição, para a entrada de um novo sócios ou para determinar o retorno esperado de suas ações em termos de dividendos.

Veja nesse artigo:

O que é Valuation?

Por que Valuation é importante?

Diferentes tipos de Valuation

Como calcular o valor de uma empresa?

Dicas cruciais para avaliar uma empresa corretamente

O que é Valuation?

Um empreendedor começa um negócio. No início ele consegue dar conta de todas as atribuições, mas o empreendimento vai crescendo e ele sente a necessidade de colocar outra pessoa na equipe. Devido a alta necessidade de caixa do negócio, em vez de contratar alguém, ele decide trazer um novo sócio para o barco.

Um relacionamento com potencial se inicia. Mas, na hora de definir o investimento e a participação societária, ambos se perguntam:

Quanto vale a empresa???

Muitos brasileiros já passaram por esta situação, seja na pele do empreendedor ou na pele do investidor. Na maioria dos casos, uma negociação baseada em opiniões é travada, até que, depois de ambos cederem, um meio termo é encontrado. Fica a questão: algo melhor poderia ter sido feito?

Sim. A resposta é Valuation. Em outras palavras, valuation é a ciência que serve para atribuir valor de mercado justo para empresas. Embora seja um estudo que possa chegar a ser bastante complexo em seus fundamentos matemáticos, sua premissa é bastante simples:

O valor de mercado de uma empresa será proporcional aos rendimentos futuros que ela é capaz de gerar

Ou seja, quanto gerará de lucro, ou melhor, de fluxo de caixa positivo, em toda sua existência? Parece complexo e filosófico, mas há diferentes técnicas para realizar um trabalho de valuation. Falaremos sobre elas abaixo.

Por que Valuation é importante?

O valuation é um conjunto de técnicas utilizado em diversas vertentes da economia e da gestão de negócios. Um bom exemplo é o mercado financeiro, que o utiliza para avaliar se o preço de ativos está coerente antes de investir ou não. Se uma ação, por exemplo, está mais barata do que o valuation da empresa em questão, é interessante comprá-la.

Outro uso comum é no IPO (Initial Public Offering ou Oferta Pública Inicial) de grandes empresas. É o momento no qual elas abrem capital e precisam definir o preço das ações para fazer uma oferta inicial no mercado. Se o preço for totalmente descasado do valuation, há risco alto do IPO ser um fracasso.

Eu citei exemplos que talvez estejam longe da sua realidade, mas a verdade é que o valuation também é cada vez mais utilizado por pequenas empresas de vários segmentos em sua jornada empreendedora. O objetivo é tornar acordos entre administradores, sócios e investidores mais justo e facilitar negociações.

Recentemente, o programa Shark Tank Brasil começou a se popularizar por aqui e ficou nítido que empreendedores brasileiros precisam se aprofundar mais nessa área. Muitos queriam receber valores surreais de aporte por um percentual muito pequeno de suas ações. Quando uma empresa propõe esse tipo de acordo, é bem factível que ela jogue por água abaixo suas possibilidades de captação.

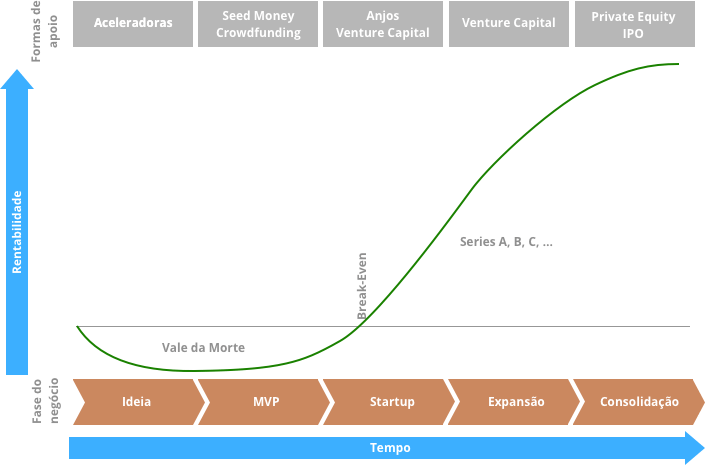

Em vários pólos de empreendedorismo brasileiros, estamos observando o surgimento e crescimento de várias startups. São empresas, geralmente tecnológicas, criadas para obter rápido crescimento, mantendo a estrutura enxuta.

Empreendedores desse meio precisam se aprofundar ainda mais em valuation. Startups passam por várias fases de captação de investimentos antes de se tornarem lucrativas e erros na avaliação do valor das empresas costumam ser fatais.

Diferentes tipos de Valuation

Agora que você já entendeu a importância do valuation para as empresas, chegou a hora de irmos para a parte prática. Vou começar listando diferentes métodos para fazer valuation.

Fluxo de Caixa Descontado – DFC (Discounted Cash Flow)

O método do DFC, fluxo de caixa descontado, é o tipo de valuation mais utilizado no mundo. Mais a frente, nesse artigo, vamos mostrar um exemplo de cálculo de valuation utilizando o DFC. Ele consiste na projeção dos fluxos de caixa futuros de uma empresa e na aplicação de uma taxa de desconto para trazê-los a valor presente.

A lógica para tal é um dos princípios da matemática financeira:

Dinheiro hoje vale mais do que dinheiro amanhã.

Em outras palavras, se eu te oferecer R$1.000 com as seguintes condições de escolha:

- Resgatar R$1.000 hoje.

- Resgatar os mesmos R$1.000 daqui a 10 anos.

Tenho certeza que você escolheria a primeira opção. A mesma lógica vale para o modelo de DFC. Os fluxos de caixa positivos gerados pela empresa perdem valor financeiro ao longo do tempo. Por isso, há a necessidade de calcular uma taxa que desconte os fluxos de caixa cada vez mais, a medida que o tempo avance.

Ao longo do tempo, os valores dos fluxos de caixa tenderão a zero, devido a perda de valor. Além disso, as projeções de fluxo de caixa serão cada vez mais ineficazes. Pense no que é mais difícil, por exemplo, imaginar quanto sua empresa vai gerar no ano que vem, ou daqui a 50 anos. Por isso, no DFC, é comum projetarmos 5 a 10 anos de fluxo de caixa, para depois aplicarmos uma fórmula de perpetuidade.

A perpetuidade é um ativo que possui retornos financeiros para sempre.

Resumindo, a fórmula do valuation DFC ficaria mais ou menos assim:

DCF = [FC1 / (1+r)1] + [FC2 / (1+r)2] + … + [FCn / (1+r)n]

onde FC é o resultado do fluxo de caixa em cada período e r é a taxa de desconto.

Múltiplos de Mercado

O método de valuation de múltiplos de mercado, consiste em encontrar indicadores de empresas do mesmo setor e relacionar ao seu valor de mercado. Normalmente é utilizado o faturamento, EBITDA ou o lucro, com a ressalva que empresas em diferentes etapas possuem diferentes rentabilidades. Para empresas na internet, também podem ser utilizados indicadores específicos como usuários ativos ou assinantes.

Por exemplo, digamos que eu possua uma empresa que produz bebidas e apresenta receita líquida de R$2 milhões por ano. Sabendo que o valor de mercado da AMBEV na bolsa brasileira gira em torno de R$350 bilhões e sua receita líquida gira em torno de R$50 bilhões, seu múltiplo de valor de mercado para a receita líquida gira em torno de 7. Aplicado a minha empresa de bebidas, 7 x 2 = R$14 milhões de valor de mercado.

O método dos múltiplos possui uma série de defeitos. O mais crucial é não considerar os ativos intangíveis, como a marca. Ele também não considera o momento da empresa analisada. Além disso, é muito difícil encontrar empresas que sejam 100% do mesmo setor.

De qualquer forma, o método de múltiplos é bastante utilizado para sustentar o método DFC. É realizado o valuation via fluxos de caixa descontados. Após encontrar o valor de mercado, o empreendedor (ou um consultor, ou alguém interessado em investir), apresenta múltiplos de mercado para mostrar que o número está correto.

Liquidação

O método de liquidação não é muito utilizado, pois não é nem um pouco atrativo para o vendedor. Como o nome já diz, é mais usado quando a empresa está encerrando suas atividades.

O método de liquidação leva em conta apenas quanto a empresa conseguiria em seus ativos tangíveis – propriedades, veículos, equipamentos, máquinas, etc – em um curto espaço de tempo. Em outras palavras, se uma empresa estiver fechando as portas, quanto ela consegue pela “sucata” que sobrou em até 2 meses.

Essa explicação por si só, já mostra que este método é utilizado em última instância, diante de situação de desespero do vendedor.

Contábil

O método contábil é semelhante ao método de liquidação, no entanto não considera a variável tempo. Ao invés de considerar quanto a empresa conseguiria pelos ativos em pouco tempo, ele considera os valores registrados no Balanço Patrimonial da empresa, descontados de sua depreciação ou amortização.

É um método pouquíssimo atrativo para empresas de estrutura enxuta, como startups, pois estas buscam crescer apenas em ativos intangíveis e base de usuários.

Como calcular o valor de uma empresa?

Para exemplificar o conceito de valuation, mostraremos agora o passo a passo para calcular o valor de mercado de uma empresa utilizando o método DFC, ou seja, fluxo de caixa descontado.

Passo 1 – Projetando o Fluxo de Caixa

O primeiro passo é projetar os fluxos de caixa da empresa para os próximos 5, 10 ou 20 anos. A lógica para escolher o prazo é tentar pensar no horizonte de estabilidade da empresa. Empresas maiores, ou em setores com menos mudanças (construção, petróleo e gás, etc), possuem fluxos de caixa futuros com maior nível de confiabilidade.

Empresas menores, em setores mais dinâmicos, ou até mesmo, ideias de negócio, possuem baixa confiabilidade em suas projeções. Dessa forma, vale mais projetar detalhadamente poucos anos e aplicar taxas de crescimento nas contas do fluxo de caixa para os anos seguintes.

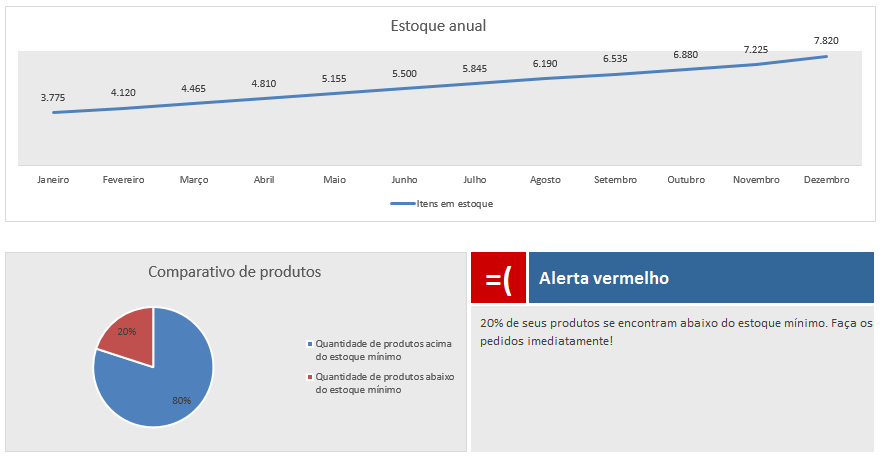

O processo de projeção é bem semelhante ao feito no Estudo de Viabilidade Econômica. Recomenda-se fortemente o uso de uma Planilha de Valuation para a confecção deste trabalho.

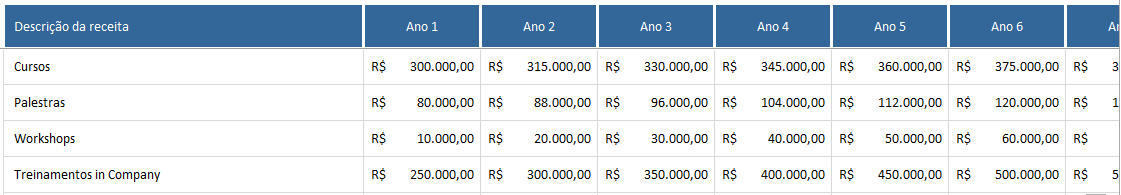

Primeiro são projetadas as receitas, aplicando-se taxas de crescimento anual a partir dos anos anteriores.

Para empresas que não possuem fluxos de caixa anteriores, o trabalho é um pouco mais complexo, pois envolverá um estudo mais aprofundado dos possíveis cenários de ticket médio e volume de vendas de diferentes linhas de produtos e serviços.

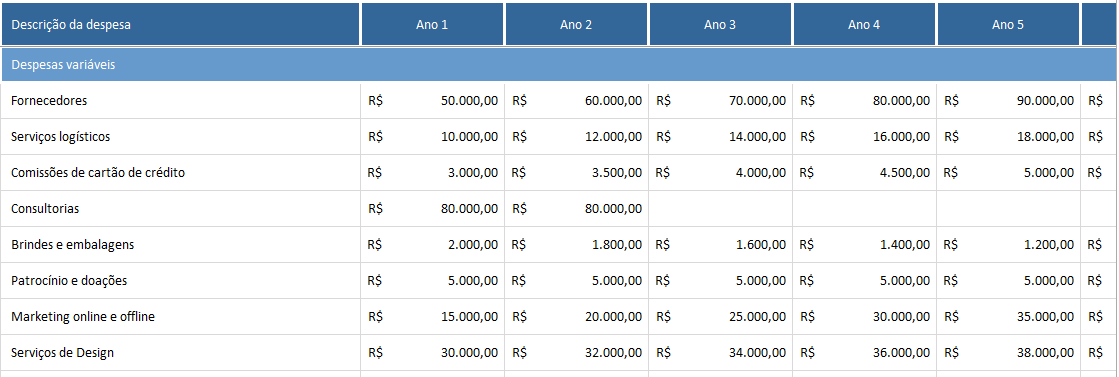

Após a projeção de receitas, devem ser projetadas as diferentes despesas (fixas e variáveis). Normalmente, em um projeto de valuation, não são considerados gastos com juros, impostos, depreciação e amortização.

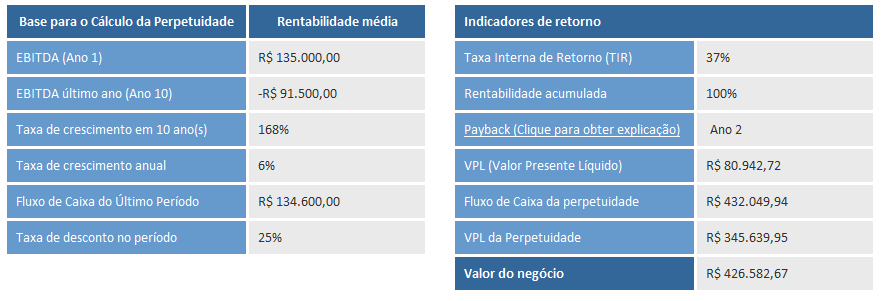

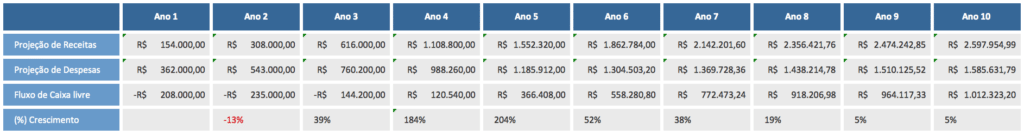

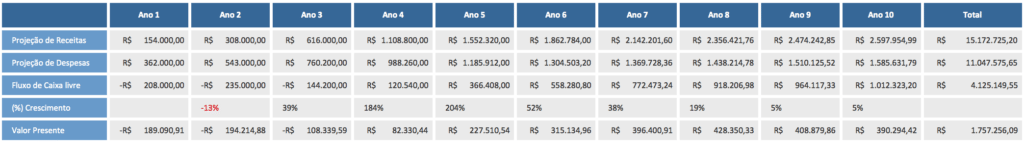

No final do processo, você terá algo mais ou menos assim:

É absolutamente normal, ter uma projeção que varie em termos de taxa de crescimento em seu início. Para uma empresa nascente, normalmente, a projeção será parecida com essa acima: início negativo, alto crescimento no meio e final estabilizado. Para empresas mais consolidadas, a projeção será mais estável ao longo de todo o período.

Passo 2 – Definindo a Taxa de Desconto

A taxa de desconto é a parte mais difícil do valuation e um dos temas que gera mais discussões no universo da matemática financeira. A sua lógica não é complexa. É uma taxa que desvaloriza os fluxos financeiros ao longo do tempo, devido sua incerteza. E ilustra o custo de oportunidade da operação, ou seja, a “perda” que o investidor terá contando com esses fluxos de caixa em vez de apostar em rendimentos mais seguros.

Dessa forma, por definição, a taxa de desconto deve estar acima da taxa básica da economia, a taxa SELIC, no caso do Brasil. É bastante comum utilizar como taxa de desconto o rendimento médio de empresas na Bovespa ou uma média de rendimentos em renda fixa, que indicam outras possibilidades de investimento, que não a empresa em questão.

Mas como eu disse, há estudos mais complexos e mais aprofundados para a taxa de desconto que consideram o custo de capital da empresa, rentabilidade e risco médio inerentes ao setor que a empresa ocupa comparados a economia como um todo, dentre outros fatores.

No nosso exemplo, usarei uma taxa de desconto de 10%, que considera a nossa SELIC somada a um pequeno prêmio de risco. Mas, caso queira se aprofundar no tema, recomendo que leia livros sobre valuation.

Passo 3 – Descontando os Fluxos de Caixa Futuros

Conforme falamos antes, a fórmula para descontar os fluxos de caixa, ou seja, trazê-los para valor presente, será:

DCF = [FC1 / (1+r)1] + [FC2 / (1+r)2] + … + [FC10 / (1+r)10], onde r é a taxa de desconto.

Fazendo o cálculo para os fluxos de cálculo encontrados no Passo 1, teremos:

Passo 4 – Calculando a Perpetuidade e Trazendo a Valor Presente

A empresa não se encerrará no ano 11 da projeção. Tampouco parará de dar lucros. No entanto, seu crescimento na projeção já apresenta maior constância e, por isso, podemos calcular o lucro do ano 11 em seguida com uma fórmula de perpetuidade.

Esta fórmula nada mais será do que o valor do fluxo de caixa anual dividido pela taxa de desconto. Caso acreditemos que o fluxo continuará crescendo 5% ao ano, a fórmula ficará assim:

Perpetuidade = FC11/ (r-c), onde r é a taxa de desconto e c é o crescimento anual.

Partindo do princípio que FC11 será o fluxo de caixa do ano 10 acrescido do crescimento de 5%: R$409.809,14. Dessa forma, o cálculo será:

Perpetuidade = 409.809,14 / (0,1-0,05) = R$8.196.182,73.

Ok. Ótimo! Mas lembre-se que a perpetuidade ainda está no ano 11, na nossa linha do tempo. Precisamos trazê-la ainda para valor presente, como fizemos com os demais fluxos de caixa:

PerpetuidadeVP = [8.196.182,73 / (1+0,1)11] = R$2.872.712,04.

Passo 5 – Consolidando

Para finalizar, precisamos apenas somar os fluxos de caixa em valor presente com a perpetuidade, também em valor presente:

Valuation = R$1.757.256,09 + R$2.872.712,04 = R$4.629.968,13.

Isso significa que se uma empresa está buscando um sócio para comprar 20% de sua empresa, ele poderá captar até R$925 mil.

Dicas cruciais para avaliar uma empresa corretamente

Finalizamos a parte financeira do valuation, mas incrivelmente, apesar de todo esse trabalho, ela não é a mais importante. Antes de fazer o negócio de olhos fechados, precisamos analisar se os números apresentados fazem sentido, do ponto de vista abstrato. Em outras palavras, a empresa possui os recursos necessários para conseguir alcançar os retornos de fluxo de caixa estimados?

Para avalia-los, separamos algumas dicas abaixo.

Faça uma análise fundamentalista

A análise fundamentalista é uma análise que busca responder se fatores essenciais para o sucesso da empresa estão favoráveis. Estes fatores podem ser intrínsecos a empresa ou externos, referentes a concorrentes e a economia como um todo. Não iremos nos aprofundar no assunto, mas algumas perguntas podem ajudar no tema:

- A empresa já está apresentando crescimento?

- Ela é lucrativa ou pelo menos apresenta indícios de que será lucrativa um dia?

- O mercado no qual ela está inserida está em expansão?

- Existem concorrentes fortes? Eles inovam dentro desse mercado?

- Há previsões de novas tecnologias que ajudarão a empresa a crescer mais ou a ser mais lucrativa?

- A previsão de legislação mais favorável?

- A equipe da empresa é qualificada e balanceada?

Os três primeiros tipos de valuation indicados nesse artigo mostram exemplos de avaliação de empresas pautados em avaliações fundamentalistas.

Avalie cenários

Se você não acredita que os números se concretizarão, faça diferentes projeções e estime probabilidades para elas. O Método First Chicago, por exemplo, trabalha com 3 projeções:

- O pior cenário, no qual a empresa deu bastante errado

- O cenário realista

- O melhor cenário possível, caso todos os fatores da análise fundamentalista sejam favoráveis

No nosso exemplo acima, digamos que a gente acredite que há 20% de chance de dar tudo errado e a nosso valuation fique em R$1.000.000. Mas digamos também, que a gente acredite que há uma possibilidade de 5% de dar tudo certo e o valuation ir para R$20.000.000. O cálculo final será:

Valuation = 0,2 x 1.000.000 + 0,75 x 4.629.968,13 + 0,05 x 20.000.000.

Valuation = 200.000 + 3.472.476,09 + 1.000.000 = R$4.672.476,09.

Espero que tenha curtido o artigo! Caso tenha dúvidas, deixe seu comentário abaixo. E não deixe de ver a nossa Planilha de Valuation em Excel!